Ministria e Financave po zbaton projektin pilot për emetimin e titujve referencë nëpërmjet Zhvilluesve të Tregut (Market Makers), që kanë të drejtën ekskluzive për të blerë borxhin e qeverisë në tregun primar për obligacionin 5-vjeçar. Janë përzgjedhur vetëm pesë banka, teksa nuk merr pjesë banka e dytë më e madhe në vend, Raiffeisen Bank. Banka Qendrore pret të paktën teorikisht që ky “eksperiment” të rrisë konkurrencën në tregun primar, si dhe likuiditetin e titullit nëpërmjet zhvillimit të tregut sekondar. Priten efekte në borxhin e brendshëm, si dhe sheshimin i kurbës së yield-eve si rezultat i minimizimit të rrezikut të likuiditetit. Risitë e skemës

Nga Blerina Hoxha

Tregu i letrave me vlerë të qeverisë është përfshirë në një reformë, e cila synon t’i bëjë më reale dhe transparente normat e interesit dhe të zhvillojë më tej tregun sekondar të borxhit të brendshëm. Teksa modeli i ri ka nisur të pilotohet për obligacionet me maturim 5-vjeçar, shihet se numri i bankave, që do të kenë të drejtën ekskluzive për të blerë borxhin e qeverisë, është pakësuar dhe disa aktorë të rëndësishëm të tregut financiar nuk kanë kërkuar të jenë blerësit primar të borxhit, si Raiffeisen Bank.

Nga 7 banka që aktualisht kanë lejen për të blerë letrat e borxhit të qeverisë në tregun primar, tanimë me reformën e re që po testohet për obligacionet 5-vjeçare do të jenë vetëm 5 banka në atë që tashmë quhet “Market Maker”, të paktën deri në fund të vitit.

Me modelin e ri, këto banka janë të “detyruara” të blejnë borxhin e qeverisë.

Elma Lloja, drejtoreshë ekzekutive në FiBank, një nga bankat që gëzon lejen për zhvillimin e tregut primar, thotë se ky model synon krijimin e një kurbe interesash të letrave me vlerë të qeverisë shqiptare të besueshme dhe të pranueshme nga të gjithë aktorët dhe pjesëmarrësit në këtë treg. Një kuadër i përshtatshëm rregullativ, i diktuar nga Banka e Shqipërisë, do të detyrojë bankat të kuotojnë çdo ditë çmime për letrat me vlerë “benchmark” (konsiderohet emetimi më i fundit i shtetit shqiptar për një maturitet të caktuar, i cili të rihapet periodikisht deri në arritjen e një madhësie të paracaktuar nga emetuesi). Bazuar në këto çmime, vetë Banka e Shqipërisë do të ndërtojë dhe publikojë një kurbë yield-esh, e cila do të përdoret nga bankat dhe gjithë investitorët e tjerë për vlerësimin e letrave me vlerë që kanë nëpër portofolat e tyre, për blerje/shitje të tyre në tregun sekondar.

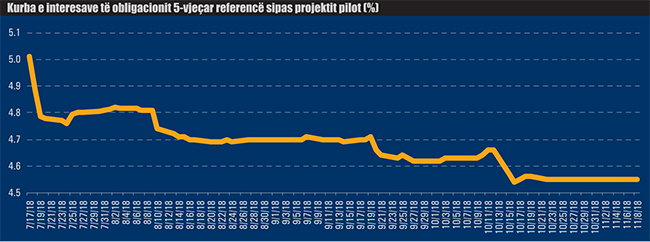

Që nga 17 korriku i këtij viti, si titull referencë është përcaktuar obligacioni 5-vjeçar, interesi i të cilit publikohet çdo ditë nga Ministria e Financave dhe Banka e Shqipërisë. Aktualisht interesi referencë është 4.55%, duke shënuar rënie me 0.45 pikë përqindje që nga 17 korriku, kur nisi të testohej mënyra e re e tregtimit. Rënie në nivele të ngjashme kanë pësuar edhe interesat e letrave të tjera të borxhit, si bonot e thesarit, pasi në gjysmën e dytë të vitit, fluksi i emetimeve bie, për rrjedhojë, edhe norma e interesit.

Në rast se testimi i obligacionit 5-vjeçar, sipas formës së re të tregtimit, rezulton i suksesshëm, deri në fund të vitit do të nisë të aplikohen edhe maturimet e tjera të borxhit qeveritar. Më këtë hap qeveria synon të rrisë afatet e maturimit të borxhit 5-vjeçar, të rrallojë ankandet e emetimit dhe gjithashtu t’i bëjë normat e interesit më të parashikueshme dhe të qëndrueshme.

Ekspertët nga sektori bankar përshëndesin hapat e para të reformës, por theksojnë se duhet të zgjerohet më shumë rrethi i bankave për pjesëmarrje në tregun primar. Spiro Brumbulli, kryetar i Shoqatës së Bankave, pohoi se mënyra e re e tregtimit i bën më reale dhe transparente normat e interesit të letrave të borxhit qeveritar, por sipas tij, duhet të jenë më shumë banka pjesëmarrëse në tregun primar.

BSH: Skema e re synon të rrisë likuiditetin e titujve në tregun sekondar

Pas një përgatitjeje prej rreth një viti, në korrik 2018, Ministria e Financave dhe Ekonomisë, e asistuar nga Banka Botërore dhe në bashkëpunim me Bankën e Shqipërisë, futi në zbatim projektin pilot për emetimin e titujve referencë nëpërmjet Zhvilluesve të Tregut, (Market Makers) që kanë të drejtë ekskluzive për të blerë borxhin e qeverisë në tregun primar. Parashikimi fillestar për kohëzgjatjen e projektit pilot është 6 muaj dhe përfshin vetëm emetimet 5-vjeçare. Në një sqarim të posaçëm, Banka e Shqipërisë shpjegoi se projekti pilot është ende në fazën zhvilluese të tij dhe vlerësimet dhe përfundimet e këtij procesi do të kryhen nga të tre institucionet e përfshira në përfundim të tij.

Banka Qendrore pret të paktën teorikisht që emetimi i titujve referencë (benchmark) nëpërmjet Zhvilluesve të Tregut, të rrisë konkurrencën në tregun primar, si dhe likuiditetin e titullit nëpërmjet zhvillimit të tregut sekondar për të. Në qoftë se pritjet materializohen, efekti në borxhin e brendshëm pritet të jetë ulje e kostos së tij, që do të vijë nga dy aspektet e përgjithshme të lartpërmendura, si dhe sheshim i kurbës së yield-eve, si rezultat i minimizimit të rrezikut të likuiditetit.

Për sa i përket aksesit të individëve, institucioneve të tjera financiare që nuk janë Zhvillues Tregu apo të çdo të interesuari për të marrë pjesë në investimin në titujt referencë në tregun primar, Banka e Shqipërisë shpjegon se janë të lirë të marrin pjesë nëpërmjet Zhvilluesve të Tregut, njësoj sikundër marrin pjesë për titujt e tjerë nëpërmjet bankave të licencuara nga Autoriteti i Mbikëqyrjes Financiare.

Në rastin e emetimit të titujve referencë, ndryshimi është që numri i institucioneve financiare që e ofrojnë këtë lehtësi është 5 (pesë). Ky numër është gjykuar i mjaftueshëm për të siguruar akses të mirë të të interesuarve për investim në tregun primar. Nga ana tjetër, detyrimet që janë përcaktuar në kontratën që kanë nënshkruar Zhvilluesit e Tregut me emetuesin, nuk lejojnë abuzime me pozicionin që kanë si ndërmjetësues të kërkesave në tregun primar.

Sipas Bankës Qendrore, një tjetër aspekt pozitiv është se, në qoftë se të interesuarit për investimin në një titull të shtetit do të duhet të presin dy javë, një muaj apo tre muaj për zhvillimin e ankandit të titullit ku duan të investojnë, për titujt referencë, konkretisht për titullin 5-vjeçar, ata mund të gjejnë çmime të përditshme për blerjen e tij në tregun sekondar. Kjo vjen nga detyrimi që kanë Zhvilluesit e Tregut për të kuotuar çdo ditë çmim blerjeje/shijeje për këtë titull.

Si përfitojnë individët dhe si zhvillohet tregu sekondar

Nëse forma e re e tregtimit vijon për të gjitha maturimet, normat e interesit do të jenë ditore dhe do të ndryshojnë çdo ditë në oraret e drekës. Bankat që kanë të drejtën ekskluzive për tregun primar, publikojnë çdo ditë interesat, teksa Banka Qendrore publikon kurbën e mesatarizuar të interesave. Kështu individët, duke pasur një ecuri të përditshme të interesave dhe jo si aktualisht, që është statik nga ankandi në ankand, do të mund të vendosin të investojnë në momente të përshtatshme, pasi e kanë më të lehtë të analizojnë ecurinë afatgjatë tyre, shpjegojnë ekspertët e bankave. Deri më tani, formatet e tregtimit në tregun sekondar ishin jo të unifikuara dhe interesat jo të analizueshme. Mënyra e re nxit interesin për të investuar në tregun sekondar, nëse bankat vendosin t’i njohin këto investime edhe si kolateral për dhënien e kredive.

Ekzistenca e një yield-i kurbe dhe mundësia e burimeve të informacionit për vlerësimin e letrave me vlerë mund t’u japë siguri investitorëve për të hequr dorë nga mbajtja e letrave në portofolat e tyre deri në maturim (HTM). Pikërisht kjo do të ndikojë në zhvillimin e tregut sekondar, ku investitorët do të mund të blejnë dhe shesin lirisht e me një kosto të ulët. Kjo gjë do të nxisë tërheqjen e investitorëve të rinj.

Në fund të fundit, edhe MF do të përfitojë nga ekzistenca e një yield kurbë dhe çmimi më efikas i emetimeve të reja. Aktualisht, tregu sekondar është i vogël dhe sporadik me vëllime mujore tregtare zakonisht rreth 1 miliard lekë që korrespondojnë me rreth 3% të stokut të borxhit të brendshëm në baza vjetore. Shumica e transaksioneve të tregut sekondar janë në segmentin afatshkurtër dhe rreth 70% e volumit të tregtuar ka qenë në bonot e thesarit.

Financat: Reforma në tregtimin e titujve do të vijojë edhe më 2019

Ministria e Financave vlerëson se pilotimi i formës së re të tregtimit të obligacionit 5-vjeçar ka qenë i suksesshëm. Në vazhdim të angazhimit të ndërmarrë në lidhje me përmirësimin e mëtejshëm të tregut primar të titujve shtetërorë, si dhe hedhjen e hapave për zhvillimin e tregut sekondar, gjatë vitit 2018 është reduktuar numri i ankandeve dhe konsolidimi i shumave të shpallura me qëllim rritjen e konkurrueshmërisë në treg dhe zbatimi i projektit pilot për obligacionin 5-vjeçar referencë.

Ministria e Financave sqaron se gjatë vitit 2019 do të jetë në fokus zhvillimin e mëtejshëm të tregut të titujve shtetërorë.

Në periudhën afatmesme, mesatarisht rreth 85% e nevojave të përgjithshme për financim do të realizohen nëpërmjet burimeve të brendshme. Niveli i financimit të brendshëm në terma neto do të synohet të mbahet i qëndrueshëm, duke mos tejkaluar kapacitetet optimale të tregut (rreth 20-22 miliardë lekë në vit).

Duke qenë se normat e interesit priren të qëndrojnë ende në nivele të ulëta, financimi i brendshëm do të orientohet kryesisht në drejtim të titujve afatgjatë, me norma interesi fikse, me qëllim reduktimin e risqeve me kosto sa më të ulët. Titujt afatshkurtër kryesisht do të shërbejnë për të rifinancuar maturimin e titujve ekzistues, si dhe menaxhimin aktiv të nevojave për likuiditet.

Sipas Ministrisë së Financave, zhvillimi i mëtejshëm i tregut primar vendas dhe hedhja e hapave për zhvillimin e tregut sekondar të titujve shtetërorë është një tjetër objektiv afatmesëm, realizimi i të cilit do të shoqërohet me aktivitete, të cilat do të kenë në fokus:

– Krijimi dhe standardizimi i madhësive benchmark për titujt afatgjatë nëpërmjet konsolidimit të numrit të ankandeve dhe rritjen e frekuencës së rihapjeve;

– Reduktimi i fragmentimit të kërkesës nëpërmjet konsolidimit të numrit të titujve shtetërorë të tregtueshëm;

– Rritja e transparencës nëpërmjet konsultimit të vazhdueshëm me aktorët kryesorë të tregut dhe raportimit e publikimit periodik në kohë të të dhënave të borxhit;

– Përdorimi i ankandeve të riblerjes (buyback auctions) dhe shkëmbimit (exchange auctions) për të rritur eficencën në procesin e reduktimit të ekspozimit ndaj risqeve;

– Përmirësimi dhe standardizimi e rregullave të emetimit të titujve shtetërorë;

– Analizimi i rezultateve të projektit pilot për emetimin e obligacioneve 5-vjeçare referencë dhe shqyrtimi i mundësisë në bashkëpunim me aktorët kryesorë të tregut për shtrirjen e këtij projekti edhe tek titujt e tjerë afatgjatë.

– Përmirësimi i kuadrit ligjor dhe rregullator;

– Diversifikimi dhe zgjerimi i bazës së investitorëve.

2018, borxhi i brendshëm u rifinancua me 2 miliardë euro

Gjatë periudhës janar-shtator 2018, Ministria e Financave dhe Ekonomisë ka emetuar në tregun e brendshëm tituj shtetërorë në vlerën 249.3 miliardë lekë, nga të cilat 219.6 miliardë lekë kanë shërbyer për rifinancimin e titujve ekzistues dhe pjesa tjetër (29.7 miliardë lekë) për financimin e deficitit buxhetor të planifikuar për vitin 2018 dhe menaxhimin aktiv të likuiditetit. Në linjë me objektivin për reduktimin e ekspozimit ndaj risqeve, financimi neto është siguruar në masën 89.5% nëpërmjet titujve afatgjatë.

Gjatë nëntëmujorit të vitit 2018, ashtu si dhe gjatë vitit paraardhës, në përputhje me politikat menaxhuese për uljen e ekspozimit ndaj risqeve, ka vazhduar tendenca e rritjes së peshës së titujve afatgjatë (mbi 5 vjet) në portofolin e borxhit të brendshëm. Gjithashtu, pesha e titujve me norma interesi të ndryshueshme është reduktuar, pasi edhe gjatë kësaj periudhe nuk ka pasur asnjë emetim të titujve me norma interesi të ndryshueshme. Tregu primar i titujve shtetërorë gjatë nëntëmujorit të vitit 2018 është karakterizuar nga një mbulim i kënaqshëm i kërkesës së qeverisë teksa normat e interesit kanë pësuar rritje të lehtë për maturimet afatgjata.

Gjatë periudhës janar-shtator të vitit 2018, kërkesa për tituj shtetërorë ka rezultuar në vlerën 320.8 miliardë lekë, nga të cilat 213.6 miliardë lek për Bono Thesari dhe 107.2 miliardë lekë për Obligacione. Kërkesa gjatë nëntëmujorit të vitit 2018 ka qenë relativisht më e lartë se oferta e qeverisë për tituj shtetërorë duke rezultuar në një raport të përgjithshëm mbulimi prej 1.25. Gjithsej gjatë këtij nëntëmujori janë realizuar 44 ankande, nga të cilat vetëm 7 ankande nuk janë plotësuar. Gjatë periudhës janar-shtator 2018, karakteristikë ka qenë rritja e konsiderueshme e kërkesës nga individët, krahasuar me të njëjtën periudhë të një viti më parë. Rritja e kërkesës nga individët reflekton normat e interesit më të favorshme që ofrojnë titujt shtetërorë krahasuar me depozitat bankare.

Pritjet, interesat edhe për 2019 do të jenë të qëndrueshme

Ministria e Financave analizon se, referuar parashikimeve të rritjes ekonomike, si dhe deficitit buxhetor të planifikuar, niveli i borxhit publik në raport me PBB parashikohet të ulet me rreth 3.6 pikë përqindje gjatë vitit 2019. Nga pikëpamja e kompozimit të borxhit pritet të ketë një rritje në favor të borxhit të denominuar në monedhë vendase dhe atij afatgjatë në portofolin e borxhit të brendshëm. Huamarrja e brendshme do të realizohet nëpërmjet titujve shtetërorë në përputhje me kapacitete e kërkesës, ndërkohë që financimi i huaj do të realizohet nëpërmjet disbursimit të huave që financojnë ecurinë e zbatimit të projekteve prioritare të qeverisë.

Normat e interesit të titujve shtetërorë pritet të jenë të qëndrueshme, të paktën deri në gjysmën e parë të vitit 2019, duke marrë në konsideratë vijimin e politikave monetare lehtësuese të Bankës së Shqipërisë, si dhe efektet që pritet të krijojnë flukset monetare hyrëse të eurobondit të emetuar në tremujorin e fundit të vitit 2018. Tendenca e normave të interesit në tregjet e huaja paraqitet më pak e qartë, për shkak të divergjencave në politikat monetare të BQE dhe Rezervës Federale. Në këto kushte, vlerësimet aktuale për vitin 2019 parashikojnë një rritje të normave të interesit, kryesisht për huamarrjen në monedhën USD dhe një qëndrueshmëri ose rritje më të moderuar për huamarrjen në monedhën euro. Në këto kushte, kostot për njësi të borxhit të brendshëm dhe atij të huaj pritet të qëndrojnë pothuajse në nivele të krahasueshme me ato të vitit 2018.

Tregu i titujve i fragmentarizuar dhe pak i aksesuseshëm

Borxhi i brendshëm i qeverisë shqiptare mbetet i fragmentuar i shpërndarë në një numër të madh serish si bono thesari, 3, 6 dhe 12-mujore dhe në obligacione, 2,3 5, 7 dhe 10-vjeçare. Në një vlerësim të posaçëm për ecurinë e tregut të titujve të borxhit qeveritar, Banka Botërore ka rekomanduar një politikë ndryshe për ta bërë më të zhdërvjellët tregun, me qëllim që ta bëjnë më likuid dhe më të aksesueshëm nga investitorët.

Banka Botërore ka cilësuar se qeveria duhet të konsiderojë përcaktimin për maturimet kryesore të letrave me vlerë me maturim 2-vjeçar, 5-vjeçar, 7-vjeçar dhe 10-vjeçar, me qëllim që në të ardhmen të shmangen emetimet në tituj më pak se një vit. Minimumi i madhësisë në ankand duhet të jetë rreth 5 miliardë lekë.

Sipas Bankës Botërore, procesi i përdorur për lëshimin e letrave me vlerë të borxhit në tregun e brendshëm do të mund të forcohet më tej duke pasur një njësi të dedikuar investuese. Kjo njësi mund të koordinojë marrëdhëniet mes investitorëve, duke mbajtur rregullisht takime me pjesëmarrësit në tregun e brendshëm, si dhe një faqe të posaçme interneti që do të shpërndajë informacione të përditësuara për letrat me vlerë.

Aktualisht, ndërveprimi me pjesëmarrësit e tregut është ad-hoc dhe kryesisht përmes telefonit. Banka Botërore këshillon se një rregull dialogu me pjesëmarrësit e tregut në të gjitha aspektet e menaxhimit të borxhit të qeverisë, do të jetë i dobishëm, pasi ofron komunikim të dyanshëm me tregun, duke shqyrtuar propozimet për zhvillimin e tregut vendas dhe përmirësimin e tij me efikasitet. Njësia kontribuon në zgjerimin e bazës së investitorëve dhe rritjen e transparencës së operacioneve të borxhit, të cilat me kalimin e kohës duhet të ulin koston e huamarrjes. (Monitor)